Calidad de las reformas fiscales

- diciembre 11, 2021

- Colombia

- Artículos de prensa

Autor: Alejandro Vivas

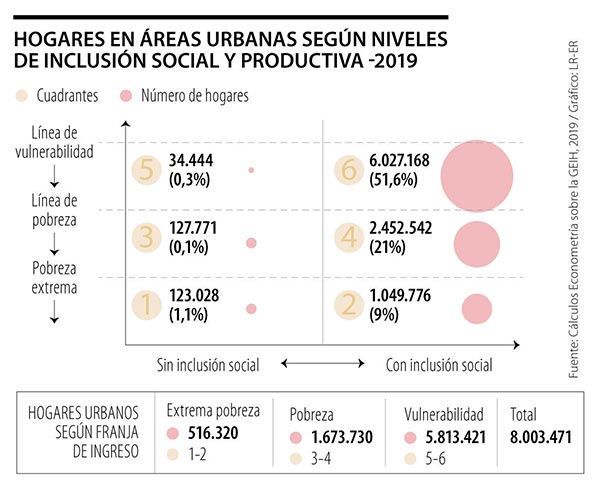

Para aprovechar la crisis generada por la pandemia del covid-19, ¿el país aprobará e implementará reformas de fondo en gastos e ingresos públicos? La pregunta es si el país aprobará e implementará unas reformas tanto en gastos como en ingresos de tal manera que se avance en eficiencia económica y social, se refuerce el funcionamiento de los mercados, el bienestar de los diferentes grupos de la población y una mayor equidad y transparencia. Se trata de una eficiencia en la asignación de recursos, escogiendo gastos en sectores o personas priorizadas de acuerdo con criterios de valor; una eficiencia en la administración de los recursos por parte de las agencias del gobierno; y una eficiencia en la provisión de los bienes y servicios producidos por las entidades públicas.

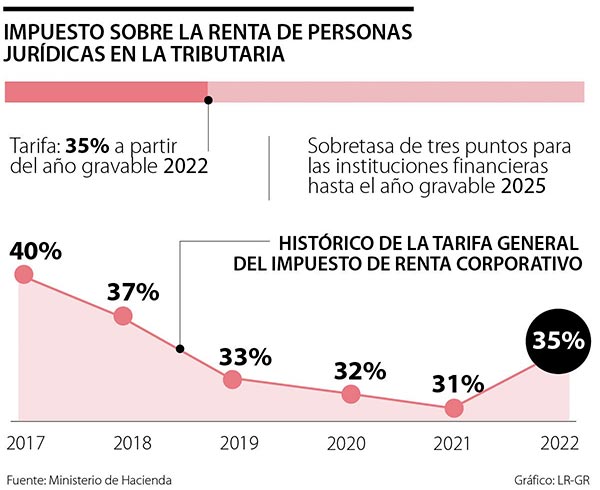

Otra manera de formular la pregunta es si las reformas que se propongan van a correr la misma suerte de numerosas propuestas anteriores, de las cuales se implementaron solo aspectos parciales, y no precisamente los más importantes. La historia reciente deja dudas. Baste mencionar que entre 2006 y 2021 ha habido 11 reformas.

Las decisiones sobre temas fiscales son actos políticos. No obstante, la realidad política de las decisiones fiscales no siempre es tenida en cuenta de manera cabal por los técnicos que diseñan las reformas.

Al considerar las relaciones entre política y economía, conviene recordar que la construcción de confianza es fundamental en las relaciones entre los agentes involucrados. En el caso de las finanzas públicas, estos agentes incluyen a los hogares y los empresarios, a los gobiernos, que son los encargados de plantear iniciativas sobre impuestos y gastos, al poder legislativo, que debe aprobar las reformas, y aun a las calificadoras de riesgo internacionales. Con frecuencia, para afianzar sus propuestas, o para combatir iniciativas que consideran inconvenientes, los ministros de Hacienda han recurrido a advertirles a los demás miembros del gabinete, al legislativo y a la sociedad sobre las disminuciones de valoración del país por parte de las calificadoras de riesgo. También los intereses de los diversos actores dentro del gobierno y los grupos de interés privado (stakeholders) buscarán incidir en el contenido de las propuestas, así como en su discusión en los procesos legislativos. Por otra parte, no hay que olvidar el papel protagónico que ha adquirido en años recientes el poder judicial, que en ocasiones ha tenido la última palabra para decidir la suerte de reformas relacionadas con los temas fiscales.

Una condición necesaria para que una reforma sea aprobada en el Congreso de la República y reciba el apoyo de la ciudadanía es la calidad que tenga su diseño. La propuesta debe mostrar de manera inequívoca que es un “gana – gana” para los congresistas, los ciudadanos que ellos representan, y el Gobierno.

Ahora bien, la calidad de una reforma provendrá de cuatro aspectos. En importante medida, tendrá mayor solidez si está dotada de una concepción sistémica en la que estén recogidas, de manera explícita y “seriamente” (Winer, 2016), las interacciones entre el gasto y los impuestos, de las finanzas públicas con otras políticas macroeconómicas y microeconómicas (regulatorias), con el funcionamiento de los mercados.

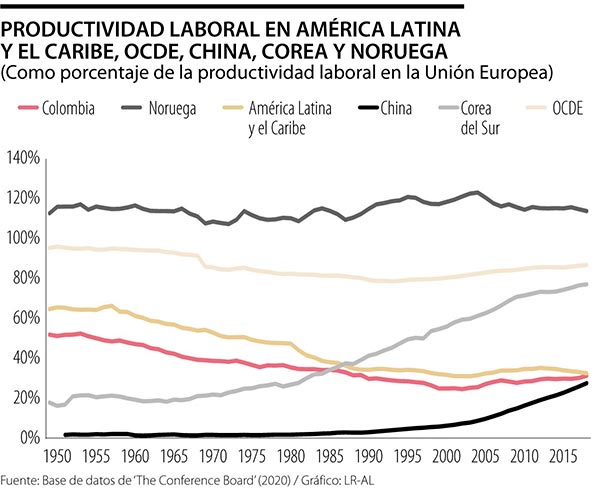

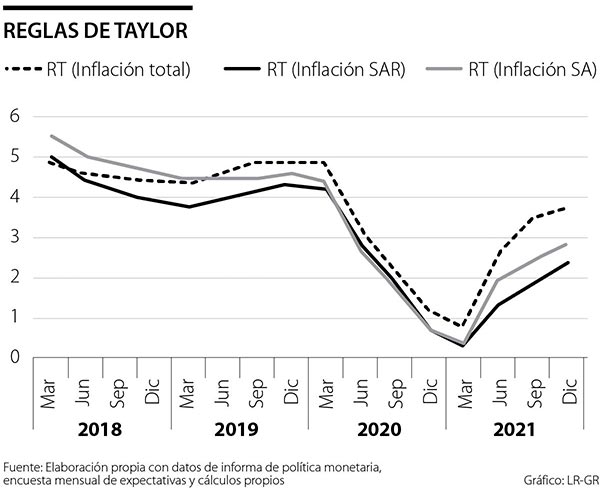

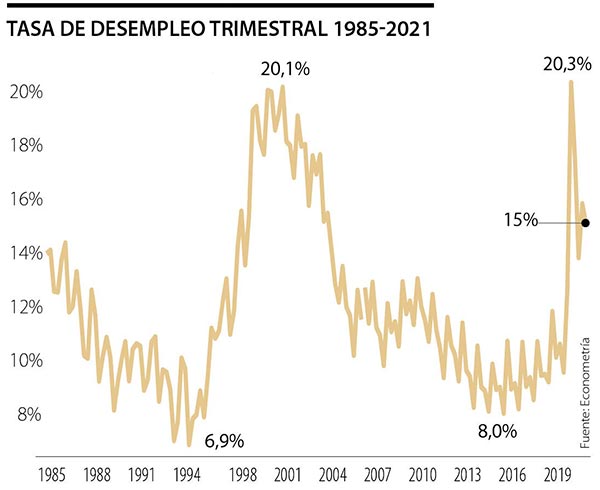

Las reformas de ingresos y gastos tendrán que mostrar cómo ellas son consistentes con los incentivos a la inversión privada, con la generación de infraestructura física y la acumulación de conocimiento y capital humano. Al país debe garantizársele que el enfoque fiscal propuesto es coherente en temas estratégicos de crecimiento y equidad, control de la inflación y desempleo, políticas industriales y globalización, descentralización regional de decisiones y niveles crecientes de bienestar.

La calidad de las propuestas de reforma requiere, segundo, que en sus diseños se reconozcan inevitables contraprestaciones: el equilibrio fiscal exige que, para abrirles espacio a programas prioritarios, tengan que sacrificarse otros. Esta tarea debe enfrentar que no siempre los intereses de los distintos ministerios y agencias de la rama ejecutiva coinciden.

Un tercer aspecto de calidad tiene que ver con la necesidad de prever evaluaciones de los resultados y los impactos de las reformas sobre los diferentes agentes sociales. Una evaluación oportuna y que vaya comunicándose genera transparencia y confianza. Conviene resaltar que las reformas deberán ir construyendo confianza entre los diversos estamentos de la sociedad. Este propósito implica redoblar el combate a las corrupciones pública y privada, que con frecuencia van de la mano y se fortalecen entre sí.

Cuarto, la administración deberá preocuparse por aumentar la legitimidad de los tributos. La Ocde (2015) ha venido trabajando a este respecto el criterio de “valor a cambio de dinero”, según el cual se les garantiza a los contribuyentes que sus aportes se invertirán en las obras que ellos valoran. En otras palabras, las reformas deberán alinear los recursos entregados a los administradores públicos (los tributos) con la cantidad y la calidad de los productos que la administración obtiene con ellos. Se trata de conseguir el mejor balance entre cuatro “Es”: economía, eficiencia, efectividad y equidad (Jackson, 2012). Se podrá, así, contrarrestar que los ciudadanos están más listos a demandar y consumir programas públicos que a pagar por ellos, realidad que ha sido constatada desde la formación misma del Estado y expresada de manera clara por ejemplo por Citrin (1979).

El alcance y los logros de las reformas fiscales estructurales también pasan por reformas al sistema electoral y al funcionamiento de los partidos, de las bancadas y de las reglas de decisión en el congreso, que serán el contenido de una próxima columna.

Considerar los aspectos aquí señalados contribuirá a que deje de ser válida en el futuro conclusiones como las de Junguito y Rincón en 2004: “las reformas de los últimos años han creado una estructura tributaria inadecuada e ineficiente… no han tenido el éxito esperado…”.

Artículos Relacionados

2026: Una bomba de tiempo bajo fachada de estabilidad

2025 fue un año con un desempeño relativamente bueno, particularmente si se le compara con los dos años inmediatamente anteriores. El PIB tiene…

Cuando el Espacio Público es el espejo, no el problema

Según la encuesta de percepción ciudadana de Bogotá Como Vamos, en el año 2025 solamente el 14,91% de los ciudadanos se siente satisfecho…

Inversión inteligente en primera infancia en Bogotá y su retorno…

Ha sido bastante estudiado y demostrado el impacto social que tiene la inversión pública en primera infancia, incluso en columnas previas…

La inflación en Colombia es un problema fiscal

A comienzos de 2025, los analistas consultados por el Banco de la República anticipaban una inflación cercana al 4% y un desempleo alrededor del 10%…

La Política Nacional del Cuidado: Ahora podemos cuidarlas…

En febrero de este año, el Gobierno Nacional expidió el documento Conpes 4143 en donde presentó la Política Nacional del Cuidado…

Más horas en el colegio ¿Una solución?

Cuando pensamos en el colegio, muchas veces imaginamos una jornada completa: clases en la mañana, recreo, almuerzo, y más clases en la tarde…

Sí es posible el empleo y la formalización laboral en el agro

El empleo es la principal fuente de generación de ingresos de la población, luego, es una herramienta poderosa para impulsar la prosperidad…

¿Y si aprovechamos las oportunidades laborales en el…

La globalización ha hecho que no solo se transen bienes y servicios alrededor del planeta, sino también oportunidades. Hemos aprendido…

Más allá del SIN, columna para el Diario La República

Durante las últimas semanas, en el país se han presentado varias discusiones sobre las características de la prestación del servicio…

Estrellas móviles en el firmamento colombiano

Antiguamente, los navegantes resolvieron el reto de orientarse en mar abierto guiándose por las estrellas, puntos de referencia fijos en un entorno…

Mejor análisis | Mejores decisiones

Secciones

Otros enlaces

Nuestras Redes

© 2022 Econometría Consultores SAS | Todos los derechos reservados | Mapa del sitio