Los microcréditos como financiación al desarrollo

- noviembre 29, 2019

- Colombia

- Artículos de prensa

Autora: Camila Nieto Mejía

La financiación al desarrollo surgió como tema central después de la segunda guerra mundial. Con el plan Marshall vino el planteamiento de la teoría económica del desarrollo, y la erradicación de la pobreza tomó un rol importante en la agenda internacional. Durante la época de la postguerra surgieron bancos como el Banco Mundial y los bancos regionales de desarrollo que jugaron un papel fundamental en la provisión de financiamiento a largo plazo cubriendo brechas que el sistema financiero tradicional no podía cubrir.

En 1961 se sentaron las bases de la Ayuda Oficial al Desarrollo (AOD) cuando los miembros del Grupo de Asistencia al Desarrollo reconocieron la necesidad de brindar ayuda económica, y técnica a los países en desarrollo. La AOD surge como un instrumento de financiación al desarrollo que pretende romper con el círculo de la pobreza de los países más necesitados mediante la inyección de capitales externos de carácter oficial con determinado grado de concesionalidad. La AOD es una idea muy coherente con las necesidades actuales de los países en vías de desarrollo, pero genera dependencia de los donantes y no incentiva la capacidad creativa.

Los microcréditos surgen como un instrumento alternativo de financiación que propone un sistema autosostenible de créditos de bajo monto generando incentivos positivos para cortar con el círculo de la pobreza desde un enfoque “bottom-up”, complementando el enfoque de la AOD. Los microcréditos nacen como una respuesta a la falta de acceso al crédito de millones de personas excluidas de los sistemas financieros formales. Estos tienen un enfoque social que pretende generar inclusión financiera y como consecuencia inclusión social mejorando las condiciones de vida de las personas más necesitadas.

Las personas más desfavorecidas por lo general son quienes están excluidas del sistema financiero tradicional, y la dificultad de utilizar sus recursos para el ahorro y la inversión en educación o actividades productivas limitan las posibilidades de salir de la pobreza. La capacidad de ahorro e inversión son determinantes para el desarrollo y la erradicación de la pobreza. Desafortunadamente en la actualidad millones de personas se encuentran excluidas financieramente. En el caso de América Latina y el caribe 185 millones de personas permanecen sin acceso a los productos y servicios financieros formales, de los cuales 10 millones son colombianos.

Ante lo anterior, economistas y expertos se han preguntado si el microcrédito y las microfinanzas han tenido los resultados esperados y si se debe continuar incentivando su implementación como instrumento de desarrollo, o si, por el contrario, estos han tenido resultados perversos sobre los más necesitados. Históricamente, se ha analizado el impacto del microcrédito sobre diferentes ámbitos como la pobreza, la productividad y la desigualdad entre otros.

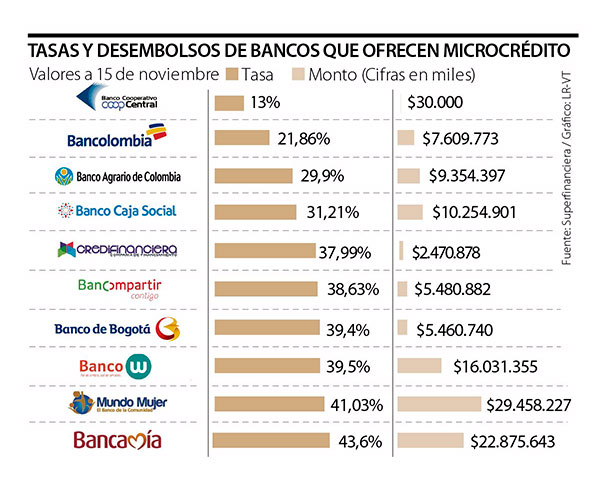

La implementación de programas de microcrédito y microfinanzas varían de acuerdo con el contexto específico de cada país, e incluso, en algunos casos, de cada región o ciudad. También cambian con respecto a la metodología de cobro, productos ofrecidos, tasas de interés etc. Por ejemplo, los microcréditos pueden presentarse como préstamos individuales, a través de grupos solidarios, fondos rotatorios y bancos comunales, entre otros.

Con lo anterior se puede decir sobre los microcréditos y las microfinanzas que, así como varían en su implementación, varían en su impacto. Existe evidencia teórica que sustenta tanto impactos positivos como no tan positivos sobre la pobreza y los ingresos.

En cuanto a resultados positivos, estudios han encontrado que el programa de microcrédito del Fondo de Alivio de la Pobreza en Pakistán redujo el nivel de pobreza en 3% para los beneficiarios. En Bangladesh se midió el efecto total y no crediticio de un programa micro financiero del Grameen Bank, encontrando un aumento de 175% de los ingresos mensuales de los beneficiarios.

En Colombia un caso de éxito sería el de Bancamía, la institución tiene una cobertura del 90% de los departamentos siendo uno de los principales actores en la inclusión financiera y el desarrollo social en el país. Bancamía estima que el 48% de sus clientes superan la pobreza después de dos años de acceder al microcrédito. La entidad ha logrado tener una cobertura rural (44%) similar a la cobertura urbana logrando romper con la brecha urbana-rural apuntando a las necesidades del contexto colombiano.

En el país, el Banco de la Mujer ha sido pionero en el sector del microcrédito, con una proyección social que promueve la cultura del ahorro y la educación financiera. El 87% de ellos pertenecen a los estratos 1 y 2 y el 16% fomentan proyectos rurales y agropecuarios.

En el caso de resultados no tan positivos, en Indonesia, el impacto del programa de microcrédito de la ONG Yayasan Bina Swadaya no fue significativo.

La fórmula perfecta del microcrédito no existe, la oferta de diferentes productos, las condiciones de préstamo y las modalidades deben ajustarse a las necesidades específicas de cada población, así como al contexto socioeconómico y cultural. Los microcréditos tienen un enfoque innovador al apuntar a un desarrollo “desde adentro y desde abajo” que no debe pasar desapercibido ante quienes trabajan por la inclusión y erradicación de la pobreza.

Artículos Relacionados

Los aportes de Econometría en la evaluación del conflicto armado

Entre el 2 y el 6 de junio de 2025 se llevó a cabo una nueva edición de la ‘Semana de la Evaluación Glocal’ (término que combina lo Global…

La paradoja laboral del banano, columna para La República

En su proclama “Por un país al alcance de los niños”, Gabriel García Márquez reflexiona sobre Colombia como un país de paradojas…

Algo raro está pasando en este pueblo

La economía colombiana ha sufrido transformaciones importantes tras la pandemia. Si bien el crecimiento del PIB desde entonces ha…

Justicia juvenil en Colombia. Un balance a los 20 años…

Colombia está próxima a cumplir 20 años desde la reforma al código del menor introducida por la Ley 1098 de 2006 o Código de la Infancia y la…

¿Hacia una espiral de Kindleberger?

Los economistas no nos destacamos por hacer gráficas llamativas. Sin embargo, una de las más impactantes, que ha resurgido por eventos…

La cirugía en el gasto del gobierno central, un reto inaplazable

La situación fiscal del gobierno central exige medidas de emergencia. A pesar de que según el gobierno, sí se cumplió con la regla fiscal en 2024…

Trabajo infantil: una realidad que nos negamos a ver

Desde un punto de vista de rigor analítico, es conveniente enfatizar que la problemática del trabajo infantil (TI) no constituye un fenómeno…

El flagelo del trabajo forzoso. Una revisión en municipios…

El trabajo forzoso corresponde al trabajo que se realiza involuntariamente y bajo amenaza de cualquier pena; por ende, está asociado a…

Tres apuntes sobre la cifra del PIB de 2024

El lunes de la semana pasada el Dane reveló los datos del crecimiento del PIB para la totalidad de 2024. Se reportó una tasa de crecimiento…

Las abuelas, columna para el Diario La República

El pasado 5 de febrero falleció mi abuela Blanca Restrepo de Murgueitio en Cali. Vivió 108 años sin enfermarse de gravedad, y dejó una…

Mejor análisis | Mejores decisiones

Secciones

Otros enlaces

Nuestras Redes

© 2022 Econometría Consultores SAS | Todos los derechos reservados | Mapa del sitio